A Importância da Metodologia Estatística no Ciclo de Crédito e Cobrança

Por: Érica Missão

Em: Cobrança

Fonte: Redação

Por: Érica Missão

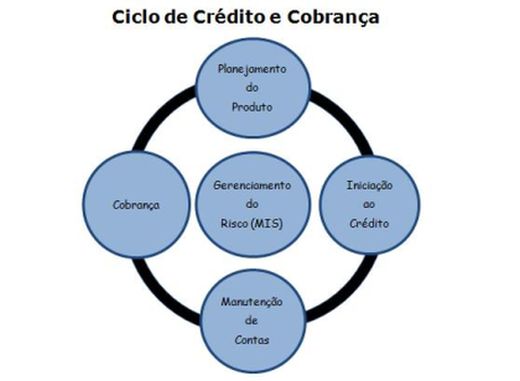

O ciclo de crédito e cobrança existe em praticamente todos os setores – na área financeira, bancos, varejo, telefonia etc. Este ciclo pode ser dividido em cinco etapas fundamentais, as quais serão comentadas a seguir.

O ciclo se inicia no planejamento do produto, etapa que se determina o público-alvo, o produto em questão, a aceitação de risco que o produto comporta e sua rentabilidade. Na segunda etapa, é iniciada a concessão de um crédito, que pode ser no ato de um empréstimo bancário, no financiamento de um veículo, na compra parcelada em uma loja ou até mesmo na aquisição de uma linha telefônica pós-paga. A manutenção de contas é a etapa em que se observa o comportamento do cliente em relação ao crédito concedido e também identifica oportunidades (oferta de novos produtos, aumento de crédito, cálculo do risco de inadimplência etc). A cobrança é a etapa em que o risco da inadimplência já alcançou 100%, pois o cliente já não está mais adimplemente, e é hora de focar na maximização da receita e na minimização das perdas financeiras. A área de MIS – Management Information System (Gerenciamento do Risco) – é o ponto central do ciclo, em que os números são processados em informações a partir de dados históricos, para que a decisão tomada seja a mais assertiva possível.

A questão agora é “Como atuar em cada etapa do ciclo de crédito e cobrança reduzindo os riscos?”

Existem várias metodologias disseminadas no mercado hoje em dia, e que de fato agregam resultados a curto, médio e longo prazo. A dica deste artigo é fazer uso de ferramentas estatísticas em todas as etapas deste ciclo, possibilitando retorno rápido e resultados satisfatórios.

Na primeira etapa, em que é desenvolvido o produto e determinado o seu público, a sugestão é partir de uma pesquisa de mercado (benchmarking externo), em que, através da estatística descritiva, é possível observar em qual nicho aquele determinado produto obteve mais sucesso/êxito (tanto na venda, como no pagamento). Vale ressaltar que, apesar de pesquisas serem feitas para mitigar os riscos, ainda assim o risco existe, fato que deve ser considerado no negócio e em um cenário conservador.

A iniciação ao crédito é a concessão do crédito ao cliente, etapa em que é fundamental o estabelecimento de uma política de crédito acurada. Neste momento, não há informações suficientes a respeito do cliente e, por esta razão, a sugestão é fazer uso da ferramenta estatística chamada de Credit Score ou Score de Crédito – modelo estatístico que aponta, através de uma pontuação (ranking), qual é a probabilidade do cliente se transformar em um inadimplente, após a concessão de crédito. O modelo de Credit Score é desenvolvido para auxiliar, juntamente com a política interna já estabelecida pela empresa, o ato de concessão, de modo que seu uso reduza consideravelmente o risco de perdas financeiras. É possível desenvolver esse modelo utilizando informações cadastrais e também informações de bureau de mercado (comportamento de pagamento no mercado, inserção do nome em orgãos de proteção ao crédito, cheques sem fundos, cheques protestados etc), a medida em que se tem mais informação, o modelo se torna mais robusto.

A terceira etapa é a manutenção de contas, momento em que se desenvolve a gestão do risco do portfólio. Nesta etapa, já temos mais informações a respeito do comportamento do cliente, e é possível mensurar o risco com um grau maior de assertividade. Para isso, a sugestão é utilizar o modelo estatístico chamado de Behavior Score ou Score de Comportamento. Como o próprio nome diz, é um modelo que é desenvolvido a partir de variáveis comportamentais, retiradas do histórico do cliente. O Behavior Score, assim como o Credit Score, também gera uma pontuação que indica o risco do cliente se tornar um devedor, com a diferença de ser um modelo mais robusto que o modelo de crédito, pois é desenvolvido com informações observadas dentro do portfólio da empresa. É possível utilizar o modelo de crédito como variável no desenvolvimento do Behavior Score, assim como bureaus de mercado, mencionados anteriormente.

Na cobrança, a técnica estatística sugerida é o Collection Score e o Self-Cure, modelos estatísticos voltados para esse segmento, que focam na maximização de receita, na minimização de perdas financeiras e na redução de custos. O Collection Score indica qual é a probabilidade do cliente saldar a dívida, classificando-a em baixo, médio e alto risco. O modelo de Self-Cure aponta qual é a probabilidade do cliente pagar espontaneamente a dívida, funcionando muito bem nas primeiras faixas de atraso. A utilização em conjunto desses dois modelos costumam proporcionar excelentes resultados, pois direciona onde deve-se empregar esforços e onde não há necessidade de fazê-lo, resultando em uma política de cobrança bastante estruturada e mais econômica. Geralmente, a metodologia Champion x Challenger é utilizada nesta etapa para avaliar qual é o melhor retorno financeiro em relação ao nível de risco e ação de canais de cobrança (SMS, e-mail, Voice, carta-cobrança, boleto, atendimento humano, etc).

O ponto central do ciclo, conhecido como MIS – Gerenciamento do Risco, é a etapa que subsidia as demais, uma vez que nele são encontradas todas as informações históricas necessárias para a tomada de decisão em cada etapa do ciclo de crédito e cobrança. Existem softwares estatísticos no mercado que também servem para gerenciar o risco de todo o portfólio dentro de uma estrutura de MIS. Um deles é o software SAS – Statistical Analysis System (Sistema de Análise Estatística), um sistema integrado de aplicações que permite recuperar dados, gerenciar arquivos, acessar banco de dados, gerar gráficos e relatórios e também fazer análises estatísticas. Esse software pode ser instalado em diversos ambientes operacionais disponíveis no mercado. A vantagem de fazer uso de uma ferramenta com todos esses benefícios é o total controle do gerenciamento do risco do portfólio, através da qualidade das informações, proporcionando um ambiente de análise muito mais seguro e consequentemente, uma sábia tomada de decisão. A integridade das informações é de extrema importância, pois uma análise feita com informações inconsistentes, podem causar impactos irreversíveis, tanto no aumento do risco em cada etapa do ciclo, como na empresa. Contudo, pode-se dizer que o gerenciamento do risco (MIS) é a etapa fundamental para o sucesso de todo ciclo de crédito e cobrança.

A idéia de utilizar a estatística em todo o ciclo de crédito é devido ao poder de preditividade que esta ciência possui, a qual consegue reduzir consideravelmente os riscos associados a cada etapa mencionada. Existem outros fatores que contribuem para a redução dos riscos, como uma política de crédito e cobrança bem definidas, a sinergia entre as metas de crédito e de cobrança, e a confiabilidade dos dados, sendo esta a mais importante de todo o processo.

CADASTRE-SE no Blog Televendas & Cobrança e receba semanalmente por e-mail nosso Newsletter com os principais artigos, vagas, notícias do mercado, além de concorrer a prêmios mensais. Neste mês de inauguração nosso prêmio será um Ipad 2!

https://www.televendasecobranca.com.br/cobranca-2/ciclo-de-credito-e-cobranca-panorama-geral-com-foco-em-risco/