Por: Chrystiane Silva

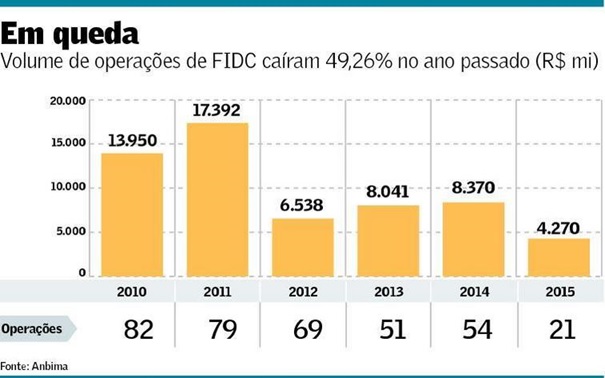

Em um cenário de crédito bancário mais restrito e taxas de juros em alta, nem mesmo a captação de recursos com a venda de recebíveis para fundos de investimento em direitos creditórios (FIDC) tem sido uma alternativa viável para aumentar o caixa das empresas. No ano passado, o volume de operações registradas via FIDCs caiu 49,26%, somando R$ 4,27 bilhões, resultado de 21 operações, segundo dados da Anbima (Associação Brasileira das Entidades dos Mercados Financeiros e de Capitais). Por enquanto, não há indícios de que a situação possa melhorar e haver mais operações neste ano.

As instituições responsáveis por comprar os créditos a receber das companhias, que depois serão alocados nos fundos de recebíveis, estão muito mais criteriosas na seleção desses ativos – e até pagando menos pelos direitos creditórios. “Aumentamos o desconto para a carteira do cedente de 3% para 5%”, diz Gustavo Ahrends, sócio e responsável pela área de relações com investidores da DXA Investments. O desconto é aplicado sobre o valor total de recebíveis da empresa. Se a companhia vende R$ 50 mil em créditos para o FIDC, por exemplo, irá receber R$ 47,5 mil. Antes, receberia R$ 48,5 mil.

A seletividade dos gestores de fundos de direitos creditórios aumentou com a piora do cenário econômico. “Os bancos ampliaram a rigidez na concessão de crédito para empresas e estão fazendo provisões maiores”, diz Reinaldo Lacerda, diretor de investimentos da Votorantim Asset Management. O último FIDC feito pela Votorantim foi realizado com debêntures de infraestrutura, em janeiro do ano passado, no valor de R$ 350 milhões.

A piora nos indicadores econômicos, como desemprego e inflação, tem reflexos diretos na redução de vendas de muitas companhias que, em geral, já estão endividadas. Com vendas em baixa e sem conseguir renegociar dívidas, mais empresas estão requerendo recuperação judicial, o que acendeu a luz amarela na área de avaliação de risco de crédito dos bancos. No ano passado, 1.287 companhias requereram recuperação judicial, alta de 55% em relação ao ano anterior, segundo dados da Serasa Experian.

Apesar de mais seletivo, o mercado não deverá ficar totalmente fechado para o lançamento de novos fundos de investimento em direitos creditórios. “Mas as empresas com mais chance de conseguir negociar os recebíveis serão aquelas com receitas previsíveis como concessionárias de energia e saneamento”, diz Jayme Bartling, diretor sênior de finanças estruturadas da Fitch Brasil.

No ano passado, a Celg Distribuição, concessionária de energia de Goiás, lançou dois fundos de recebíveis no valor de R$ 490 milhões. A Saneago (companhia de saneamento de Goiás) lançou um FIDC no valor de R$ 600 milhões, em dezembro. Os recursos serão usados para antecipar o resgate de dois outros FIDCs e pagar outras dívidas da empresa.

O FIDC é uma operação interessante para as empresas porque não aparece no balanço das companhias como dívida, é o chamado “off-balance”. “É relevante não apenas para companhias que estão endividadas, mas também para aquelas que querem diversificar as fontes de financiamento”, diz Bartling.

Outro categoria de empresa que pode conseguir vender com mais facilidade seus recebíveis para os FIDCs são as companhias com uma carteira de recebíveis já originada, em que a empresa irá apenas administrar a inadimplência. Esse foi o caso do Banco Volkswagen, que emitiu R$ 1 bilhão para um fundo de direitos creditórios, no ano passado.

Os fundos de direitos creditórios costumam ser fechados para resgate até o vencimento, o que garante maior resistência a uma piora nas condições de liquidez do sistema financeiro. Além disso, a rentabilidade média de um FIDC é equivalente à 150% da variação do certificado de depósito interbancário (CDI). Como comparação, quem investe em um certificado de depósito bancário (CDB) de grandes bancos não consegue ter rentabilidade acima do CDI.

CADASTRE-SE no Blog Televendas & Cobrança e receba semanalmente por e-mail nosso Newsletter com os principais artigos, vagas, notícias do mercado, além de concorrer a prêmios mensais.

Saudações! Gostaria de saber se o FIDC paga dívidas tais como: IPI, PIS, COFINS, IRPJ e demais débitos tribuários na esfera Federal. Também, se paga débitos de cobranças bancárias em situação de cobrança extra-judicial e judicial.