Por: Fabiana Lopes e Carolina Mandl

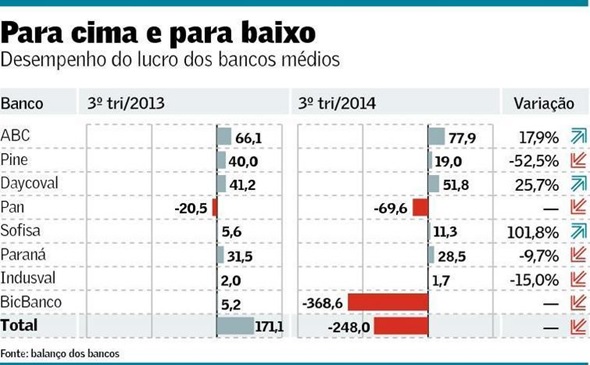

Enquanto os grandes bancos privados do país passaram quase imunes à desaceleração econômica, as instituições de pequeno e médio portes sentiram mais o efeito da atividade cambaleante. Os balanços das oito instituições listadas em bolsa mostram que dois tiveram prejuízo e três viram seus resultados encolher na comparação com o terceiro trimestre de 2013.

Ainda em fase de reestruturação, BicBanco e Pan fecharam o terceiro trimestre de 2014 no vermelho, com perdas de R$ 368,6 milhões e R$ 69,6 milhões, respectivamente. Bancos Pine, Paraná e Indusval também viram cifras menores na última linha da demonstração. Quem se saiu melhor em meio ao ambiente mais adverso foram ABC Brasil e Daycoval.

Somados, os bancos médios tiveram prejuízo de R$ 248 milhões no terceiro trimestre. Mesmo depois de excluídos do grupo BicBanco e Pan, o lucro dos demais teria avançado só 2%, a R$ 190,2 milhões. Em igual período de comparação, Itaú Unibanco, Bradesco e Santander lucraram juntos no terceiro trimestre R$ 9,8 bilhões, valor 29,9% maior.

“Os maiores bancos têm uma fonte mais diversificada de receitas e flexibilidade maior para cortar despesas”, diz Claudio Gallina, diretor da área de instituições financeiras da Fitch. A agência de classificação considera que as instituições tiveram performance “adequada”.

Enquanto os grandes bancos lançaram mão de um arsenal de medidas, como maior controle de riscos, contenção de despesas, reajuste de juros e incentivos à venda de serviço, as instituições médias tiveram um espaço mais limitado de manobra.

No crédito, a expansão do grupo de oito bancos médios foi de 10,4% em 12 meses e de 1,24% no trimestre. No entanto, para conseguir crescer, muitas vezes as instituições tiveram de abrir mão de parte da rentabilidade dos empréstimos. “Sacrificamos um pouco do spread em busca de operações de boa qualidade”, afirma Alexandre Sinzato, diretor de relações com investidores do ABC Brasil, especializado em empréstimos para empresas. Em alguns casos, perdas com crédito de má qualidade também arranharam o desempenho dos bancos médios.

O Pine foi um dos bancos que viram o lucro diminuir 52,5% por conta do risco de calotes. “O Pine está num momento mais delicado, com aumento de provisão para devedores duvidosos”, diz o analista do Banco do Brasil, Carlos Daltozo.

O vice-presidente de relações com investidores do Pine, Norberto Zaiet Junior disse, em teleconferência, que o movimento das provisões foi pontual, reflexo de uma revisão das notas atribuídas a alguns clientes.

As provisões de créditos de liquidação duvidosa pesaram negativamente para o BicBanco. Depois de assumir o controle da instituição no fim de agosto, o China Construction Bank (CCB) revisou o modelo de risco de crédito utilizado anteriormente. A reavaliação inflou a provisão, resultando em prejuízo de R$ 368,6 milhões no terceiro trimestre.

Para o analista Daltozo, do BB, o melhor desempenho ficou com os que seguiram a estratégia dos grandes bancos e se concentraram em linhas de menor risco, como ABC Brasil e Daycoval.

No caso do primeiro, o lucro líquido cresceu 17,9% em 12 meses para R$ 77,9 milhões no terceiro trimestre. A redução da provisão para devedores duvidosos – em 9,7% em um ano – foi um dos pontos que contribuíram para o resultado. O banco tem se concentrado em empréstimos a empresas com faturamento anual acima de R$ 500 milhões, segmento de menor risco.

Uma carteira de menor risco também sustentou o bom desempenho do Banco Daycoval. Apesar do foco do banco em empresas, foi o consignado que mostrou maior avanço.

A carteira cresceu 40,2% por conta de medidas de estímulo do BC à modalidade de crédito, mas também porque o banco tem mantido uma postura mais conservadora num período que considera de maior risco e baixo crescimento. “Continuaremos conservadores na estrutura de capital e focando nas operações de margem maior ou mais seguras, como é o caso do consignado”, disse o diretor-executivo do banco, Morris Dayan, em teleconferência. Nesse sentido, o lucro do banco foi de R$ 51,8 milhões no trimestre, com alta de 25,7% na comparação anual. No período, a provisão para perdas com créditos somou R$ 107,7 milhões, queda de 18,2%.

Apesar de alguns dos bancos médios terem melhorado a exposição ao risco, a linha de despesas administrativas e pessoal ainda se mostrou ruim. Com exceção de Pine, Pan e Sofisa, todos tiveram expansão de gastos acima da inflação. No caso do Paraná, essas despesas cresceram 15,8% em 12 meses. O diretor financeiro, Laercio Schulze, diz, no entanto, que a expansão é pontual e ocorreu por conta de contratações e investimentos em tecnologia feitos no período.

Para 2015, a expectativa dos analistas é que bancos com postura mais conservadora estarão mais preparados para enfrentar a instabilidade econômica. “Vemos alguns bancos mais preparados para o cenário adverso, fazendo um acompanhamento mais de perto de seus clientes e sendo mais rigorosos na concessão de crédito”, diz Daltozo.

CADASTRE-SE no Blog Televendas & Cobrança e receba semanalmente por e-mail nosso Newsletter com os principais artigos, vagas, notícias do mercado, além de concorrer a prêmios mensais.